Tudo sobre como investir em REITs

Já ouviste falar em REITs? Uma das formas de diversificares os teus investimentos, é através do investimento em imobiliário. Este sempre foi um bom negócio, mas é fundamental ter um conhecimento profundo sobre o setor, além de uma considerável liquidez, quando o objetivo é investir num imóvel.

No entanto, há formas de receberes dinheiro de investimentos imobiliários, sem teres de comprar, financiar ou gerir qualquer propriedade. Uma dessas formas é através de REITS (Real Estate Investiment Funds).

Lê este artigo até ao final e descobre TUDO sobre como investir em REITs.

O que são REITs

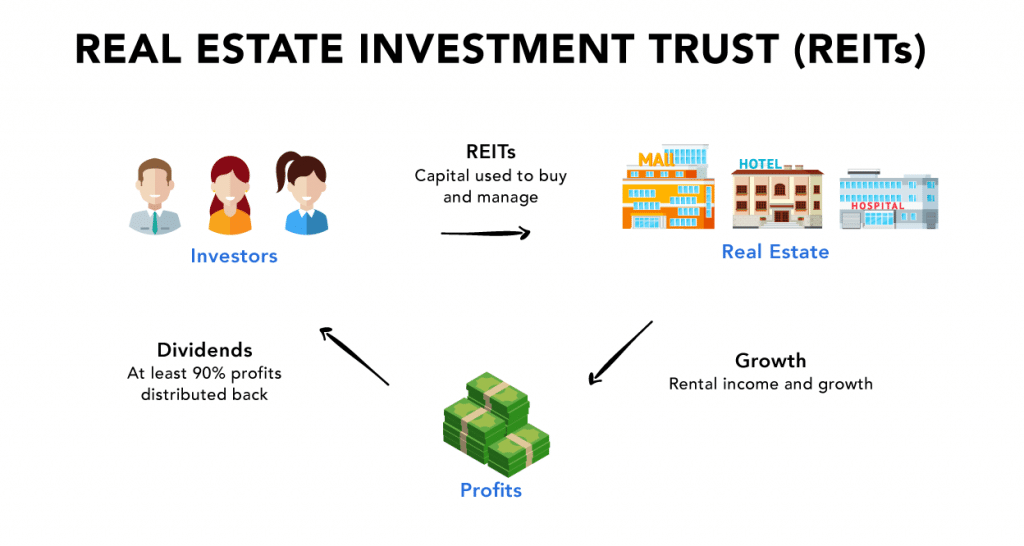

Os REITs (Real Estate Investment Funds) ou Sociedades de Investimento e Gestão Imobiliária (SIGI), são empresas proprietárias de imóveis com o objetivo de geração de capital, através do arrendamento e recebimento de rendas, ou através de hipotecas.

A maior parte dos REITs são negociados publicamente na bolsa de valores, o que os torna altamente líquidos, pois podem ser comprados e vendidos a qualquer momento, ao contrário dos investimentos em imobiliário físico, fornecendo assim ao investidor uma opção fácil e acessível de participação no mercado imobiliário, mesmo tendo pouco dinheiro.

Os REITs, ao contrário dos fundos de investimento imobiliário, são empresas, com CEO e conselho administrativo, que são proprietárias de imóveis e operam ou financiam esses ativos com objetivo de gerar um fluxo de renda constante.

Eles usam o dinheiro dos investidores para comprar propriedades que podem gerar rendas com aluguéis ou juros sobre a propriedade. Como são empresas listadas na bolsa, a lógica é semelhante à de uma ação, ou seja, tornas-te sócio da empresa e tens direito a receber o lucro que ela gera, sob a forma de dividendos. Normalmente a distribuição dos dividendos é mensal ou trimestral, e representa 90% ou mais dos lucros da empresa.

Os REITs possibilitam que qualquer pessoa obtenha renda com o imobiliário, sem estar diretamente envolvido no trabalho e no stress associado à propriedade de imóveis.

De uma forma resumida, este é o fluxo de negócio dos REITs:

Principais tipos de REITs

Existem 2 tipos de REITs que os investidores podem adquirir:

- Equity REIT: Os “REITs de tijolos” são o tipo mais comum de REIT. Estes adquirem, administram, constroem, renovam e vendem imóveis. Os seus rendimentos são principalmente provenientes da rendas de imóveis. No geral, estes REITs fornecem uma receita estável, visto ser gerada através da cobrança de arrendamentos, pelo que também é fácil de prever e tende a aumentar com o tempo.

- Mortgage REIT: Os “REITs de papel”, tal como o nome indica, não negoceiam diretamente em imóveis físicos, mas sim em hipotecas ou títulos hipotecários de imóveis comerciais e/ou residenciais. Estes REITs compram hipotecas permanentes existentes com uma alta taxa de juros e ganham dinheiro com o pagamentos de juros. Eles lucram com o spread entre as taxas de juros permanentes e de curto prazo. Este tipo de REITs representa apenas 10% do universo dos REITs.

Resumindo, os Equity REITs distribuem renda vinda de arrendamentos. Costumam pagar menos dividendos, mas no longo prazo o retorno é maior.

Os Mortage REITs distribuem renda vinda de juros. Costumam pagar mais dividendos, mas no longo prazo o retorno é menor.

No total, nos EUA, os REITs listados na bolsa de valores possuem coletivamente mais de 2$ triliões em ativos brutos, o que representa mais de 500.000 propriedades.

Setores e empresas dos Equity REITs

Vejamos quais são os setores de atuação dos Equity REITs, o tipo mais comum de REIT, bem como algumas empresas que atuam nesses setores:

- Residenciais – AvalonBay, Front Yard Residential Corporation

- Comerciais – Realty Income, Simon Property Group

- Escritórios – Columbia Property Trust, Corporate Office Properties Trust

- Industriais – EastyGroup Properties Inc., Prologis, Inc.

- Saúde – Welltower, Community Healthcare Trust.

- Armazenamento – Public Storage, Life Storage Inc.

- Hotelaria – Ryman Hospitality Properties, Inc. Apple Hospitality REIT Inc.

- Data Centers – Equinix Inc., Digital Realty.

- Infraestrutura – Uniti Group Inc., SBA Communications Corporation.

- Exploração de madeira – PotlatchDeltic Corp., Weyerhaeuser

- Diversificados (mix de tipos de propriedades) – The Howard Hughes Corporation, Alexander & Baldwin Inc.

- Especializados (propriedades que não se enquadram nos outros setores) – Safehold Inc., Lamar Advertising Company.

Todos os setores possuem características próprias e reagem de forma diferente à situação da economia como um todo. Por exemplo, os escritórios e hotéis sofrem mais quando a economia está instável, já os hospitais e infraestruturas tendem a ser mais estáveis.

Requisitos para a qualificação de um REIT

Os REITs são empresas e não fundos. Para serem classificadas como REITs e gozar de beneficios tributários, precisam de cumprir 4 requisitos:

- Ter no minimo 100 acionistas

- Ter pelo menos 75% do seu património em ativos imobiliários

- Distribuir no minimo 90% do seu lucro para os seus acionistas anualmente

- Não ter 50% das suas ações em posse de 5 ou menos pessoas

Vantagens de investir em REITs

Eis as vantagens de investir em REITS:

1) Facilidade na entrada em investimentos imobiliários

O investidor não precisa de adquirir um imóvel para ser proprietário dele nem de se preocupar com a gestão do imóvel.

2) Dividendos

Os REITs distribuem grande parte dos seus lucros sob a forma de dividendos, sendo estes mais atrativos do que a generalidade dos dividendos de ações. Alguns REITs, como a Realty Income que distribuem mensalmente os dividendos.

3) Liquidez

Os REITs têm um elevado nível de liquidez, visto poderem ser comprados ou vendidos a qualquer momento na bolsa de valores, identicamente ao que acontece nas ações.

4) Diversificação

A diversificação é uma das regras fundamentais para montar uma sólida carteira de investimentos, sendo os REITs mais um ativo que podes juntar ao teu portfólio.

5) Transparência

Por lei os REITs devem fornecer um relatório regular das suas atividades aos acionistas.

6) Rentabilidade

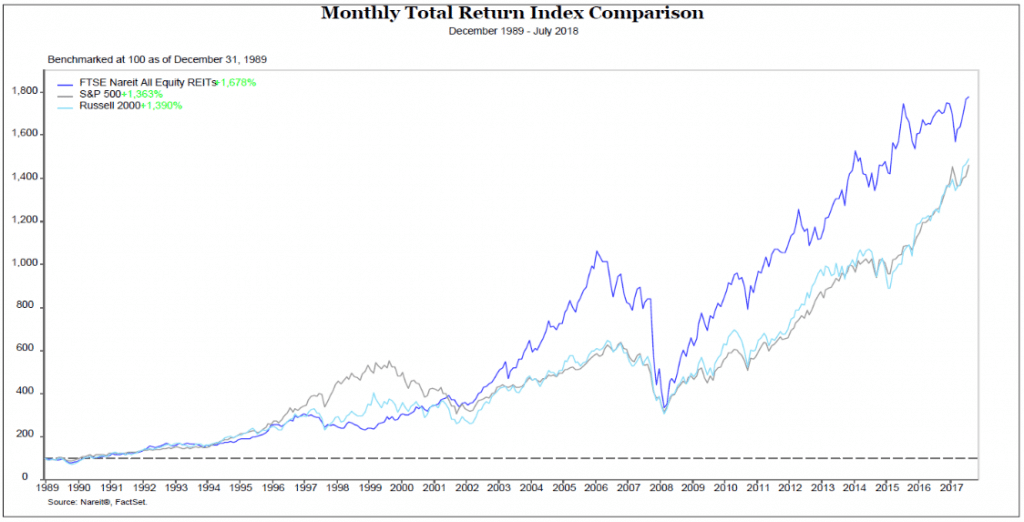

A rentabilidade histórica do índice de referência para os Equity REITs, o FTSE NAREIT All Equity REITs Index (FTFNER) é superior ao do principal índice de ações nos EUA, o S&P500, tal como podes ver na imagem abaixo:

Não é só no retorno total que os REITs têm apresentado uma performance melhor… também na distribuição de dividendos os REITs têm distribuído valores maiores que as ações.

Para investidores com foco no longo prazo e em busca da independência financeira, os REITs parecem ser o ativo ideal.

Comparação do Dividend Yield atual entre índices de Equity Reits e S&P500:

- FTSE Nareit All REITs: 4.15%

- FTSE Nareit All Equity REITs: 3.75%

- S&P 500: 1.96%

Basicamente, os REITs rendem mais, distribuem mais e em geral são menos arriscados e voláteis que as ações. Dado o seu sucesso, já existem mais de 220 apenas nos Estados Unidos.

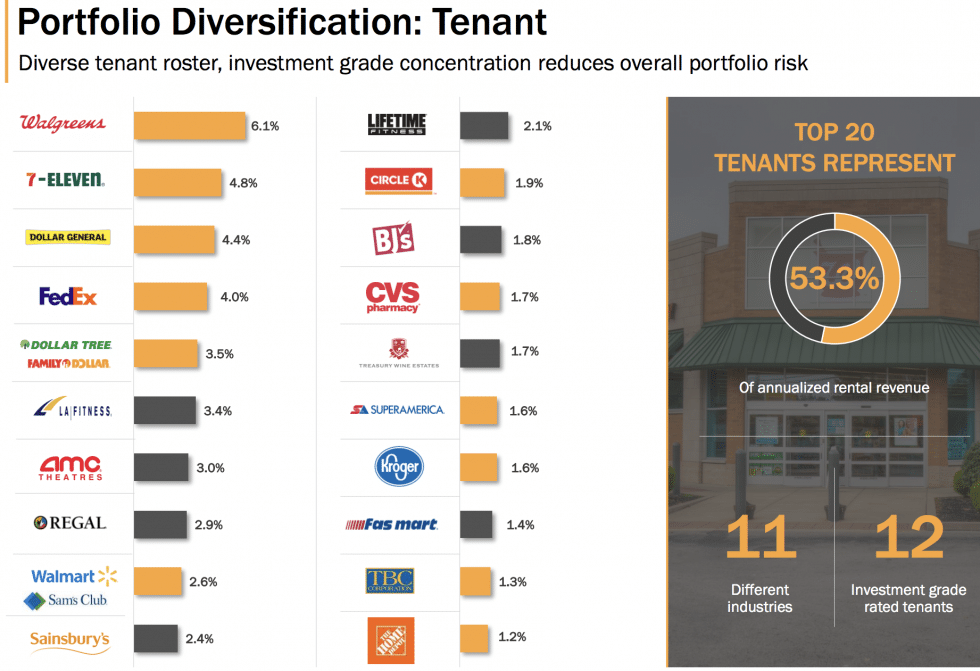

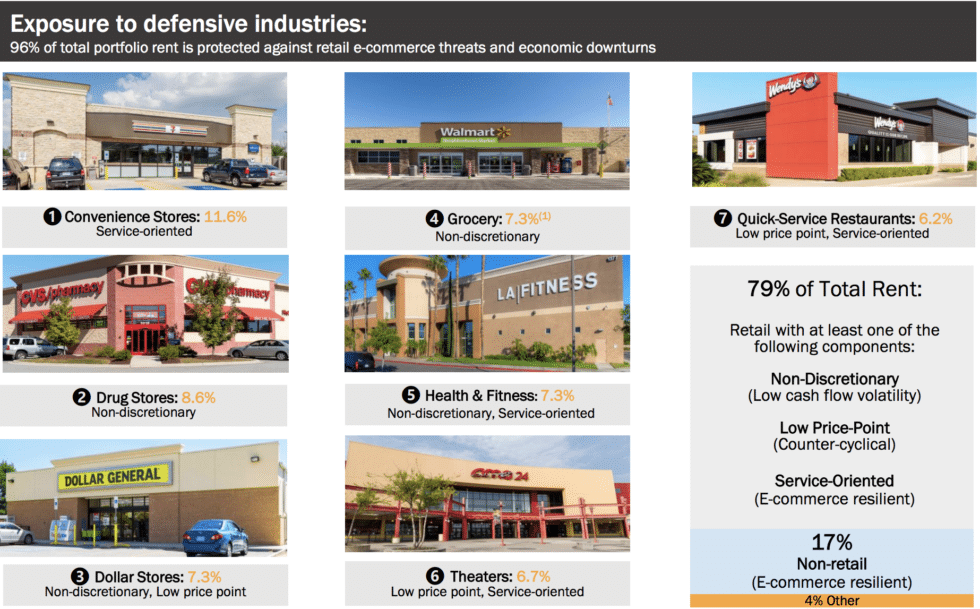

Exemplo de análise de um REIT

Um dos REITs mais conhecidos nos EUA, é a Realy Income (Ticker: O). É conhecida como “a empresa pagadora de dividendos mensais”, pois distribui mensalmente dividendos de forma interrupta desde 1969. Mantém um portfólio imobiliário diversificado em mais de 6500 propriedades comerciais numa base de arrendamento a longo prazo. As propriedades estão alugadas a mais de 600 inquilinos diferentes espalhados pelos EUA, Porto Rico e Reino Unido.

Os maiores inquilinos da Realty Income são a Walgreens (6,1%), 7-Eleven (4,8%), Dollar General (4,4%), FedEx (4,0%) e Dollar Tree (3,5%). As suas três maiores indústrias em arrendamento são lojas de conveniência (11,6%), drogarias (8,6%) e lojas de dólar (7,3%).

Tendo um preço da ação de 57,86$ e um Dividend Yield 4,86%, distribui anualmente 2,808$, o que representa 0,234$ mensalmente (2,808$/12). O valor do dividendo tem aumentado há 92 trimestres consecutivos.

Atualmente, a Realty Income é considerada um dos REITs mais confiáveis do mercado para investidores conservadores que procuram uma combinação de dividendo estáveis e crescimento de pagamento moderado, mas confiável.

ETF’s de REITs

Os ETF’s são excelentes alternativas ao investimento direto em qualquer tipo de ativos negociados na bolsa de valores.

Investir em ETF’s é o ideal para quem pretende expor-se na bolsa de valores, diversificando o portfólio, pois ao investires num ETF, estás a investir numa “cesta” com vários ativos diferentes, a baixos custos e com uma gestão passiva. É portanto o investimento ideal para iniciantes, ou para os investidores mais conservadores, ou com pouco tempo para analisar empresas individuais.

Tal como existem ETF’s que seguem índices de ações, de obrigações, de commodities, também existem ETF’s de REITs.

Ou seja, é outra forma de investir em imobiliário, sem comprar nenhum imóvel.

Os 3 maiores ETF’s

Abaixo seguem os 3 ETF’s de REITs com maior volume de ativos e capitalização de mercado:

| Mês | Vanguard Real Estate ETF (VNQ) | Schwab U.S. REIT ETF (SCHH) | iShares U.S. Real Estate ETF (IYR) |

| Total de ativos | $28,859,500.00 | $4,301,390.00 | $4,224,860.00 |

| Dividend Yield | 3.68% | 3.20% | 3.08% |

| Taxa de administração | 0.12% | 0.07% | 0.42% |

| Nº de REITs no portfólio | 179 | 145 | 83 |

| Preço da ação | $79.21 | $35.50 | $79.98 |

| Índice de referência | MSCI US IMI Real Estate 25/50 | Dow Jones Equity All REIT Capped | DJ Global United States (All) / Real Estate -SS |

| Rentabilidade a 5 anos | 12,52% | 15.81% | 19.20% |

Nota: Informação a 28/10/2020

Em baixo o gráfico da evolução dos 3 ETF’s nos últimos 5 anos (Janeiro 2015 – Janeiro 2020):

Tendo em conta o desempenho dos 3 ETF’s, podemos ver que apesar de se afastarem em certos períodos de tempo, a verdade é que o seu desempenho acaba por ter uma tendência muito semelhante.

Cabe-te a ti, enquanto investidor, analisar os ETF’s e verificar se se encaixam na tua estratégia de investimento.

Caso não tenhas entendido alguns indicadores, tal como o Dividend Yield, lê o post “Como analisar uma empresa para investir: 6 indicadores fundamentais“

Conclusões

O mercado imobiliário é sempre uma ótima alternativa de investimentos. Além de ser uma opção de diversificação da carteira, pode constituir-se num fluxo de renda mensal, visto que o Dividend Yield dos REITs em regra geral é superior ao do mercado de ações.

Como viste neste post, não precisas de comprar uma propriedade para ganhar dinheiro com imóveis. Através de REITs podes fazê-lo de uma forma mais simplificada, com pouco dinheiro e correndo menos riscos.

Achas que este conteúdo foi útil para ti? Se tiveres sugestões ou alguma dúvida envia-me um email, eu estou disponível para te ajudar.

Disclaimer: Este artigo não constitui recomendação de compra ou venda de nenhum ativo. O intuito é contribuir com conhecimento e educação financeira para o investidor tirar as suas próprias conclusões, tendo em conta os seus objetivos e perfil de investimento.