A bolsa de valores é o mercado onde se negoceiam ações de empresas de capital aberto (sejam públicas ou privadas), títulos de dívida, commodities, tais como o petróleo, o ouro, entre outros.

Quando uma empresa decide abrir o seu capital, ela está a disponibilizar ações (“fatias” do negócio) em troca de dinheiro. Isto significa que quando compras uma ação, estás a virar sócio dessa empresa, pois compras uma parte dela, estando inerente aos riscos do negócio, bem como aos lucros do mesmo.

As ações de uma empresa estão cotadas na bolsa de valores a um determinado preço. Tal como num mercado livre, o que faz o preço variar é a lei de oferta e procura. Ou seja, quando queremos comprar uma ação ao preço X, é porque outra pessoa pretendeu vendê-la a esse preço.

É essa compra e venda, muitas vezes incerta, que faz causar a volatilidade constante nas cotações das empresas.

Investir para o longo prazo

No longo prazo, a cotação de uma empresa tem tendência para acompanhar os lucros e evolução da mesma, não sendo por isso boa prática analisar a saúde de uma empresa no curto prazo, no dia-a-dia, pois neste período apenas estão refletidas oscilações derivadas de fatores externos, tais como noticias na imprensa, anúncios que as empresas fazem, crises financeiras, especulação, etc.

Geralmente esses fatores causam pânico ou euforia aos investidores, o que gera no curto prazo as tais oscilações de mercado.

A figura abaixo representa a evolução das ações da Pepsi desde a sua IPO (oferta pública inicial). Tal como podes ver, apesar das muitas oscilações ao longo do tempo, no longo prazo tem uma tendência crescente, tal como aconteceu ás receitas e aos lucros da empresa.

Ao comprar uma ação de uma empresa, deves sentir-te como investidor dessa mesma empresa, pois estás a colocar o teu dinheiro em algo que acreditas que seja um bom negócio, bem gerido, com crescimento futuro e provas de resultados passados. O que estás a fazer é a trocar dinheiro por VALOR, pois estás a fazer o teu dinheiro trabalhar para ti.

Muitas pessoas investem com base nas emoções do momento, e a quererem dinheiro fácil da noite para o dia. Isso não existe, ou é raríssimo. Se fores ver, as grandes fortunas na bolsa de valores foram criadas através do poder do tempo, tal como aconteceu com o Warren Buffet, que fez grande parte da sua fortuna depois dos 50 anos.

É sobre este tipo de investimento, a longo prazo, que vai ser o foco deste blog.

Tipos de empresa na bolsa de valores

Existem 2 grandes tipos de empresas na bolsa, no que toca à geração de resultados:

1) Empresas já bem estabelecidas

Empresas boa capitalização de mercado, com uma boa gestão corporativa, e que já não têm muito mais espaço para crescer dentro da sua industria, como por exemplo a Coca-Cola ou a McDonald’s (tradicionalmente chamadas de Blue Chips).

Como as empresas não tendem a crescer muito mais, a forma que estas têm de dar retorno aos investidores, é através da distribuição dos seus lucros, na forma de dividendos. Presta muita atenção nesta parte, porque através dos dividendos podes aproveitar a 8ª maravilha do mundo: O juro composto.

Como falámos, um investidor é também um sócio da empresa, e tem direito a receber parte dos lucros desta. A distribuição dos dividendos varia de empresa para empresa, umas pagam trimestralmente, outras anualmente, etc.

Imagina o caso da Coca-Cola, supondo que o preço da ação é 50$:

Se esta decidir distribuir aos acionistas o dividendo de 2$ por ação (anual), e os distribuir de forma trimestral:

* Em cada trimestre vais receber 0.5$ de dividendos (2$/4 trimestres num ano), por cada ação que tenhas. Sendo o preço da ação 50$, e o valor dos dividendos ser 2$ por ação, caso tenhas 25 ações, consegues comprar uma ação só com o valor que recebes em dividendos (25 ações * 2$ de dividendos), usando os juros que recebes criarem mais juros… isto origina um efeito bola de neve e o tão aclamado juro composto.

Empresas de dividendos, ideais para atingir a independência financeira

O investimento em empresas distribuidoras de dividendos tende a ser comum em investidores de longo prazo, que buscam a independência financeira através do recebimento da chamada renda passiva.

Quantas mais ações destas tiveres, maior é o encaixe em dividendos, permitindo-te ter uma outra fonte de rendimento além do teu salário. Este tipo de empresas, por fazerem parte da estratégia de renda passiva por parte de muitos investidores, tendem a ter menor volatilidade no mercado, e a cairem menos do que a média no caso de um Bear Market, e a subirem menos num Bull Market (vais perceber mais abaixo o que são estes termos). São por isso consideradas empresas defensivas.

2) Empresas de crescimento

Empresas cujos gestores acreditam que ela irá gerar mais valor para o acionista investindo os seus lucros na empresa, sobretudo na sua área de estratégia e desenvolvimento, de forma a aumentar a sua quota no mercado, o seu tamanho, e talvez entrar noutros mercados. O melhor exemplo são as empresas de tecnologia, tais como o Facebook e a Apple, pois devido à conjetura da sua industria, necessitam de inovação constante (chamadas de Growth Stocks).

A maioria das Growth Stocks não pagam dividendos, e costumam ter uma maior volatilidade, sendo por isso as preferidas dos investidores com um perfil mais agressivo e proeminentes ao risco. Estas empresas tendem a ter um substancial e sustentável fluxo de caixa, além de um crescimento das receitas e dos lucros mais rápido do que a média das empresas. Uma empresa que ainda tenha bastante potencial de crescimento deve manter, para si própria, boa parte do lucro para financiar o seu crescimento.

No post “Como analisar uma empresa: 6 indicadores fundamentais” explico-te a metodologia e indicadores que deves ter em conta ao escolher uma ação para investir.

Rentabilidade da bolsa de valores

Pelo mundo inteiro são várias as bolsas de valores, mas neste blog vamos dar foco sobretudo à dos EUA, devido ao seu tamanho, liquidez, retornos médios anuais, e qualidade das empresas inseridas.

O Standard and Poor’s 500 (S&P 500) é um índice do mercado de ações que reúne as 500 maiores empresas do mundo listadas e domiciliadas nas principais Bolsas de Valores dos Estados Unidos, a NYSE e a Nasdaq. Nele estão presentes algumas das maiores empresas do mundo, tais como a Apple, Facebook, Microsoft, Netflix, Coca-Cola, Johnson&Johnson, etc. No mundo financeiro, é comum considera-lo como a medida padrão do desempenho médio do mercado de ações norte-americano.

A rentabilidade média deste índice desde 1957, é de aproximadamente 8%, o que significa que por ser um mercado variável, nuns anos pode ter rentabilidades maiores, e noutros menores.

Como foco no longo prazo, as oscilações negativas que possam haver em certos anos, são superadas pelo evoluir da economia, da tecnologia, da inovação e da sociedade. Tal como Warren Buffett referiu recentemente “nunca apostem contra a América”.

Rentabilidade do S&P 500

Na figura abaixo podemos ver o rendimento do S&P 500 desde 2008.

| Ano | Rendimento (%) |

|---|---|

| 2008 | -38,49 |

| 2009 | 23,45 |

| 2010 | 12,78 |

| 2011 | 0,00 |

| 2012 | 13,41 |

| 2013 | 29,60 |

| 2014 | 11,39 |

| 2015 | -0,73 |

| 2016 | 9,54 |

| 2017 | 19,42 |

| 2018 | -6,24 |

| 2019 | 28,50 |

Em 2008 ocorreu a crise imobiliária nos EUA, e por sua vez uma grande crise económica, tendo levado boa parte dos investidores a procurarem liquidez, vendendo as suas ações, e procurado refúgio noutro tipo de investimentos de renda fixa, com menos risco, tais como obrigações ou títulos de dívida. No entanto, no ano seguinte, a bolsa de valores recuperou boa parte das perdas sofridas em 2008, e em 2012 já tinha recuperado por completo.

O que aconteceu foi que em 2008, algumas pessoas entraram em pânico com a crise que se adivinhava, e venderam as suas ações a um preço baixo, muito vezes até abaixo do preço que pagaram. Se tivessem guardado as ações, e não as tivessem vendido, atualmente, elas valeriam muito mais.

O mesmo aconteceu na recente pandemia do Covid-19 (figura abaixo). Apenas 7 meses após ter começado a queda nas ações, já o S&P 500 tinha recuperado totalmente as suas perdas.

A lição a tirar daqui é simples… Nunca entrar em pânico, a bolsa eventualmente vai acabar por recuperar! Nessas alturas de pânico, é quando deves ser mais ganancioso e comprar mais ações, pois estão a preço de “saldo”.

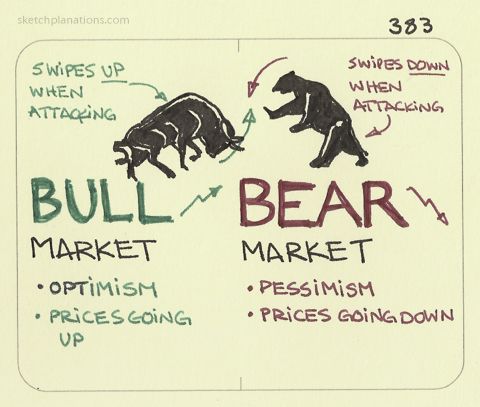

Bull vs Bear Market

Ao longo da tua jornada de investimentos, vais ouvir falar em dois grandes chavões em relação à tendência do mercado: Bull Market e Bear Market.

Um dos monumentos mais famosos de Nova Iorque é a escultura de um touro de bronze localizado em Wall Street. O touro tem um simbolismo muito grande nos investidores e é considerado como uma espécie de amuleto.

Quando estamos perante um mercado de alta, de otimismo, e com uma tendência crescente de subida dos preços das ações, dizemos que estamos em Bull Market.

Pelo contrário, quando o mercado está numa tendência negativa, marcada pelo pessimismo e pela falta de confiança, estamos num Bear Market.

Esta associação a touros e ursos tem a ver com a maneira como os dois atacam. No caso do touro, este ataca de baixa para cima, enquanto que os ursos atacam de cima para baixo.

Como investir na bolsa de valores

Para se investir em ações, ou outros produtos, são vários os canais disponíveis. Atualmente, o mais comum é através de corretoras. Já existem muitas corretoras low-cost, com poucos custos de manutenção e de comissões, e quase todas têm plataformas online, onde consegues fazer negociações sempre que pretenderes, através de um computador ou telemóvel. Em Portugal as mais conhecidas são a Degiro, trading212, xtb e a Etoro.

Eu pessoalmente invisto na Degiro por achar a plataforma bastante intuitiva, ter grande parte das ações e fundos que quero investir, e as comissões serem baixíssimas. O único defeito que encontro, e que as outras não têm, é de não dar para comprar ações fracionadas, isto é, partes de uma ação. Isto dá muito jeito quando pretendes investir em empresas a um preço mais alto, e não tens possibilidade de comprar a ação inteira, tal como a Amazon ou a Google, cujos preços são mais de 1000$ a ação.

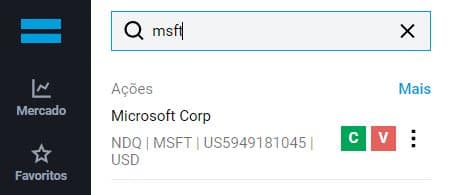

Depois de analisares o mercado e escolheres uma ação para comprar, procuras pelo Ticker da empresa, que é o simbolo único utilizado para identificar ações negociadas na bolsa, normalmente constituido por 4 letras e números.

Supondo que pretendes investir na Microsoft, o Ticker é o simbolo que aparece logo de seguida ao nome da empresa, neste caso é MSFT:

Depois, vais à tua corretora e procuras pelo ticker “MSFT”. Crias então uma ordem de compra, escolhendo o número de ações que pretendes comprar:

E parabéns, acabaste de te tornar sócio da Microsoft.

Conclusões

Se estás entre a grande parte dos portugueses que não investe, pelo receio, ou pela falta de conhecimentos, não te preocupes. Estou aqui para te ajudar.

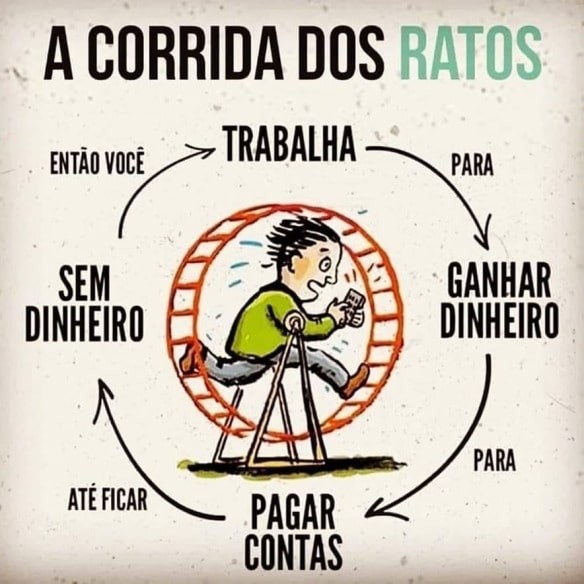

A bolsa de valores não é tão complexa como possa parecer à primeira vista. O que complica é o facto do teu subconsciente já estar formatado para pensar que só os ricos é que investem, ou então que a bolsa de valores é um casino. E isso não é culpa tua, provavelmente esse pensamento já vem de acontecimentos passados que te fizeram pensar assim. Provavelmente se fores contar a algum familiar teu que estás a pensar em investir na bolsa, vão-te arranjar 1001 argumentos sem sentido para não o fazeres. O problema está no facto da sociedade estar formatada para a típica corrida dos ratos:

Em Portugal, falar sobre dinheiro ainda é um tabú, pois enfrentamos uma grave falta de educação financeira.

Se pretendes fugir deste sistema, e criar sementes que vão dar frutos para colheres no futuro, então começa o quanto antes a investir. Primeiro em ti e no teu conhecimento, e depois em criar património.

Achas que este conteúdo foi útil para ti? Se tiveres sugestões ou alguma dúvida envia-me um email, eu estou disponível para te ajudar.

Disclaimer: Este artigo não constitui recomendação de compra ou venda de nenhum ativo. O intuito é contribuir com conhecimento e educação financeira para o investidor tirar as suas próprias conclusões, tendo em conta os seus objetivos e perfil de investimento.